东吴证券股份有限公司胡翔,葛玉翔,罗宇康,武欣姝近期对中信证券进行征询并发布了征询阐述《2024年三季报点评:自营业务施展亮眼,期待资产贬责类业务四季度施展》,本阐述对中信证券给出买入评级,现时股价为27.37元。

中信证券(600030) 事件:公司发布2024三季报,杀青营业收入同比+0.7%至461亿元,归母净利润同比+2.3%至168亿元,归母净资产较年头+6.6%至2,865亿元。投资重心 轻资产业务:合座施展优于行业。1)资管业务施展相对矜重,中原基金施展亮眼。公司24Q1-Q3/24Q3资管业务净收入同比-9%/-11%至72/23亿元(占比营收16%/14%)。子公司中原基金24Q3单季度杀青净利润6.25亿元,24Q3中原基金非货币贬责限制环比增多2,364亿元,并以9,120亿元权利基金限制位列行业第二位(较24Q2环比+36%)。2)经纪业务施展优于行业,预测24Q4将有较强施展。2024前三季度,市集日均A股交游额同比-10.3%至7,955亿元,公司24Q1-Q3/24Q3经纪业务净收入同比+1%/+6%至75/26亿元(占比营收16%/16%),施展优于行业数据;咱们能看到公司前三季度代理交易证券收到的现款净额同比+1242%至934亿元。3)投行业务保捏上风。据Wind,2024Q1~3市集IPO/再融资/债承限制别离同比-85%/-67%/-2%至479/1,825/98,700亿元;公司IPO/再融资/债承限制别离同比-85%/-90%/+4%至73/143/14,488亿元,市占率别离为16%/19%/15%(三项仍位列市集第一位);公司24Q1-Q3/24Q3投行业务净收入同比-46%/-24%至28/11亿元(占比营收6%/7%)。 重资产业务:自营业务施展亮眼,本钱中介类业务施展欠安。1)自营业务矜重增长。落幕2024/09,万得全A/中债详细指数别离为+8.25%/+4.70%(2023年同技能别为-1.41%/+3.24%),公司24Q1-Q3/24Q3自营业务收入别离同比+37%/+134%至217/99亿元(占比营收47%/62%,注:自营业务收入=投资收益-联营联结企业投资收益+公允价值变动收益);为交游目标而捏有的金融资产及融出资金的变动导致筹办行径现款净额同比+309%。2)受市集及业务成本影响,本钱中介业务下滑较较着。落幕2024/09,市集两融余额同比-9%至14,401亿元;受融资融券利息收入减少及卖出回购利息支拨增多影响,公司24Q1-Q3/24Q3利息净收入同比-72%/-117%至9亿元/亏本2亿元(占比营收2%/-1%)。 行业辅助政策接踵落地,捏续开释积极信号:1)两大政策落地,本钱市集迎来更多增量资金。2024年9月2日,央行推出证券、基金、保障公司互换便利与股票回购、增捏再贷款两项结构性货币政策器用。该政策为本钱市集带来增量资金,市集交游、投资活跃度大大栽种。中信证券于10月23日在沪深交游所同步完成首批互换证券、基金、保障公司互换便利操作,公司政策发展注入新能源。2)中弥远资金入市,利好头部券商。2024/9/26,中共中央政事局会议部署,随性领导中弥远资金入市,诞生培育饱读舞弥远投资的本钱市集生态。弥远资金的引入,故意于造成机构投资者增量需求,为中信证券等头部券商的经纪业务、资管业务带来增量客户。 盈利预测与投资评级:本钱市集改动捏续优化,宏不雅经济冉冉复苏,头部券商章程风险才气更强,能更猛进度的享受政策红利,中信证券当作龙头券商有望收拢机遇硬汉恒强。咱们上调对公司的盈利预测,2024-2026年的归母净利润为217/253/307亿元(前值为181/226/282亿元),对应2024-2026年PB为1.49/1.43/1.36倍,守护“买入”评级。 风险提醒:行业市集竞争加重风险,证券市集收复不足预期。

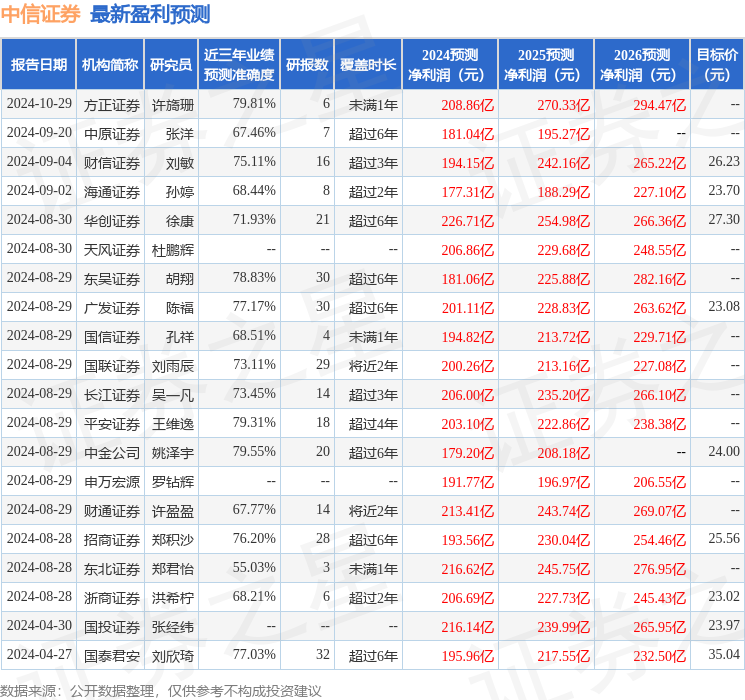

本站数据中心凭证近三年发布的研报数据计算,正直证券许旖珊征询员团队对该股征询较为长远,近三年预测准确度均值为79.81%,其预测2024年度包摄净利润为盈利208.86亿,凭证现价换算的预测PE为20.02。

最新盈利预测明细如下:

该股最近90天内共有21家机构给出评级,买入评级15家,增捏评级6家;昔日90天内机构方针均价为26.02。

以上履行为本站据公开信息整理,由智能算法生成,不组成投资提议。